金利

- 短期金利…FRBが決める

- 長期金利…市場が決める

- 買われると金利が下がり(ドル安)

- 売られると金利は上がり(ドル高)

国債基礎

買われると、当然価格は上がる。もらえる額が同じため金利は下がる。

100円 10% → 10円もらえる

200円 5% → 10円もらえる

| 債権 | 主な投資家層 |

| 2年債、5年債 | 銀行 |

| 10年債 | (皆がちょっとづつ) |

| 20年債、30年債 | 生命保険、年金基金 |

・中期?国債:銀行・損害保険

預金の期間だったり保険の契約期間だったりというものがもっと短い場合が多いので超長期の国債を購入するとリスクが高くなりすぎる

・超長期国債(20年30年):生命保険・年金基金

客から預かった資金を30年とかそれ以上先に保険金や年金の支払いをする契約も多いため長い債権に投資をする

・年金基金:債権インデックスで運用 市場を振り回すことはない

・生命保険:インデックス運用ではなく独自の視点で運用 短期間に数兆円単位のお金が動くことも

国債金利はなぜ変動するのか

・債券市場で、入札の日、入札の強弱で変わる 先物もある

・金利情勢・マーケット市場によりお金が米債に向かう場合もある

・国債の手仕舞い期限がある

・国債を売って、お金を吸い上げる=QT

お金を吸い上げるために、国債を売る

・国

┗外貨準備のため?

・各国の生命保険会社・銀行が売買

┗為替リスクを取る事は難しい

┗ 銀行は預金者から預かっているお金は円で円で返さなければいけない

┗ 生命保険は多くが円建てで円で保険を支払わなければならない

→為替変動はすべて自分たちの損益

→ヘッジ付外債…為替ヘッジを行い、為替リスクをなくして、米債に投資する

*金利差でヘッジコストがかかってしまう(日米金利差)

*債権金利よりヘッジコストが高いと赤字

→米債を売却しなければならない

米国長期国債先物上昇 ⇔ 株から抜けた資金の一部が国債に向かう

債券の”価格”とは?

金利市場は大きく2つに分けられます。

1つは短期金利の市場で、もう1つは債券市場です。

債券というのは日本でいうと国債、公社債、社債なども含め大体5年や10年などの満期で、いろいろな債券が存在します。

その中で最も注目度が高くて、多くの方が参考にするのが国債の市場になります。

金利が上昇するときに長期金利は先行して動くこともありますが、逆に金利の動きだけではなくて、需給の問題も考える必要があります。

例えば、今のように日本は短期金利が0%で、政策金利としてはマイナス金利が導入されています。そして10年物国債というのが0.25%に抑えられています。

※政策金利についてはこちらのアイデアをご確認ください。

例えば米国債は10年物の金利が日本で0.25%に対して、今の米国の場合3.5~4%の間ぐらいのところで動いています。(2022年10月3日時点) そうすると、機関投資家の人たちは何を考えるのかというと、米国の金利は日本の金利に比べて少なくとも3.25%以上は高いことから、為替でリスクを取ってでもアメリカの国債を買った方が利回り的に良いと考えます。

今、日本では歴史的な円安を迎えていますが、これはドルとしての資産を持ってると為替の利益も得られるということになりますが、加えて機関投資家が米国債を買うためにドルを買うという動きがありますので、このようなドルの独歩高、そして米金利のさらなる上昇といったことが起こり得るということです。

この債券市場で気をつけなければいけないのは、”価格”で取引されているという点です。

皆さんは通常利回りのチャートを確認されると思いますが、債券の価格チャートも存在します。そしてこの価格はどの債券を見るかによって変わってきます。日本でも国債が発行されると、毎月国債が発行されているので、先月の国債なのか、新発の今の国債なのかとか、要はどの国債かによって値段が変わります。

また、基本的に金利は100から取引価格を引くと算出されます。

※詳細はこちらのストリームの8:15~ご確認ください。

https://jp.tradingview.com/streams/XM6rR_SiM2/

【余談】この100という数字は債券であれば発行時の額面(定価)になります。例えば、通常の債券は発行時の新発債であれば誰でも100で買えます。しかし、既発債の場合、その後の金利変動で購入時の価格が変わります。厳密には100から価格を引いた数字は発行時の金利との差ということになります。ただし、米国のFF先物のように100=金利ゼロというものもあります。【余談終わり】

つまり、価格が上がると利回りが下がり、価格が下がると利回りが上がります。

債券市場というのは、いわゆる政策金利のように「こういう金利にしましょう」というのではなく、需給があります。例えば米金利が上がってくると、債券の需要が高まるので、債券が買われます。みんなが米国債を買うということは、米国債の価格が上がる。米国債の価格が上がるから、米金利は下がるということになります。

米債購入方法の実際

米債売買時間

火曜日 7:00(USA)

日銀のYCC

国債が売られれば、国債価格が下がり、長期金利が上がる。

これを放置して市場に任せると長期金利が大幅に上昇する可能性がある。

日銀は国債を無制限に買い入れ長期金利の上昇を抑えていた。

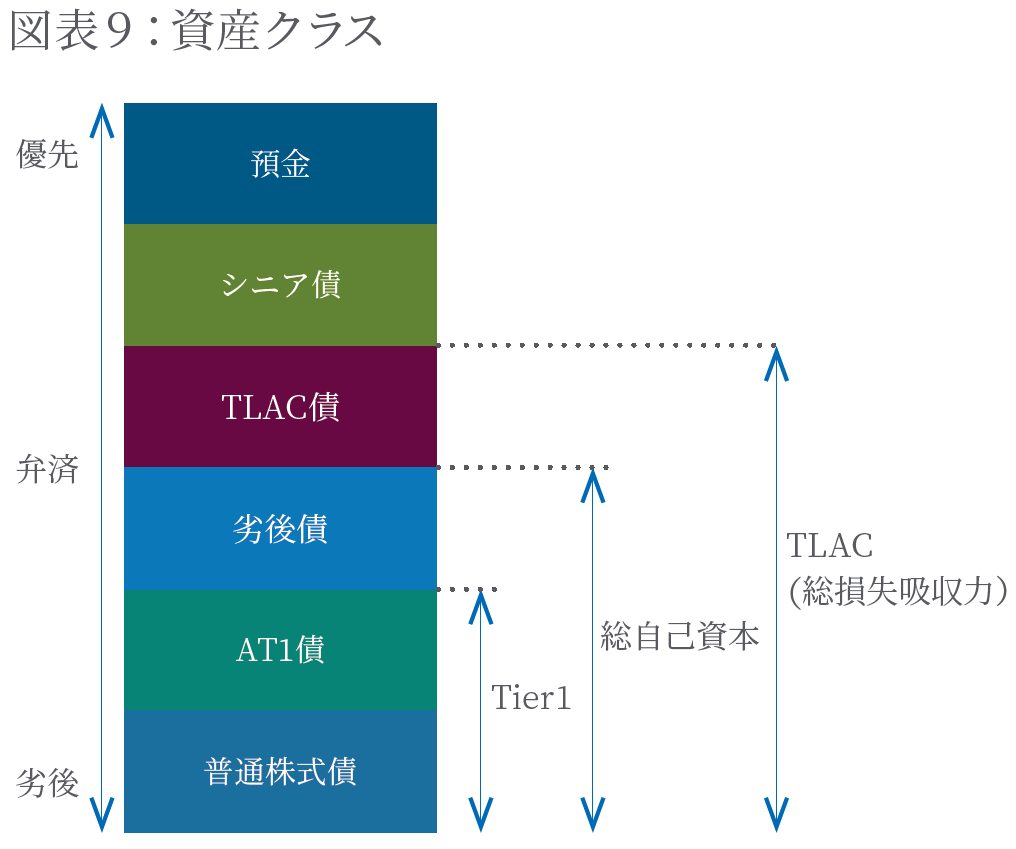

資本性有価証券

https://japan.pimco.com/ja-jp/resources/education/bond-basic/credit/what-is-hybrid-securities

債券ヘッジファンドの種類

| マクロ系ヘッジファンド | マクロ経済の大きな動きの中で利益を狙う *為替など多種を扱い、空売りもする |

| アービトラージ系ヘッジファンド | 現物債権とその債権の先物取引の間で大きな価格差が生じているような場合などにその価格差が収束することにかけるような戦略 |

| イベントドリブン戦略 | M&Aアービトラージ戦略:企業買収や合併などが行われる時に例えばいくらで買収しますよと買収する側が提示している価格と買収される側の会社の株が市場で取引されている価格の差から利益を得る戦略

ディストレスト戦略:経営破綻や経営不振にある会社の債権や株を非常に安い値段で買っていろいろな手法でその価値を高めてから売却するという戦略、投資銀行を介して取引される |

| 投資適格債券ファンド | 格付けが高い |

| ジャンク債ファンド | 格付けが低い |

| ディストレスト戦略ファンド | 破綻した企業やKFCの企業の債券へ投資する |